Réaliser de gros bénéfices avec peu d’argent, tel est l’objectif lorsque nous achetons des certificats knock-out. Dans cet exemple, tu vois aussi les coûts et les risques qui peuvent en découler.

Que sont les certificats Knock-Out ?

Les certificats Knock-Out sont des titres qui permettent de profiter plusieurs fois de la hausse ou de la baisse des cours de la bourse. Le risque est le knock-out, qui peut faire en sorte que le certificat devienne sans valeur et que tu perdes tout ton investissement. Nous l’expliquons ici avec un exemple concret !

Il existe des certificats knock-out pour les actions, les indices comme le DAX et les matières premières comme l’or

Les certificats Knock-Out se distinguent en outre par deux catégories : Bull (cours de bourse en hausse) et Bear (cours de bourse en baisse).

Négocier maintenant des certificats CFD

Les CFD sont des certificats sur des titres tels que des actions, des indices ou des matières premières. Les avantages des CFD sont :

- beaucoup moins chers que les certificats knock-out

- possibilité d’investir n’importe quel montant (par ex. CFD sur 10% de l’action Tesla)

- avec effet de levier pour un multiple du mouvement de cours

- également possible de shorter (spéculer sur la baisse des cours)

Chez ces courtiers en ligne, tu peux apprendre le trading de certificats sans risque avec un compte de démonstration gratuit : Plus500 et eToro.

RisiKO : Knock Out au prix d’exercice – le certificat n’a plus de valeur

Coïncidence, dans le mot risque, il y a aussi le mot KO ? En effet, le risque des certificats K.O. est la perte totale. Pour cela, chaque certificat possède un prix de base. Si ce prix de base n’est pas atteint, le certificat devient sans valeur et tu perds tout ton investissement.

L’inverse se produit avec les certificats Bear en cas de baisse des prix. La perte totale survient lorsque le prix d’exercice est dépassé.

Pour réduire au maximum le risque de perte totale, le prix knock-out doit être le plus éloigné possible du prix d’exercice actuel.

Plus la distance par rapport au prix de base knock-out est élevée, moins le risque de perte totale est élevé.

Le levier multiplie les gains et les pertes

La particularité des certificats Knock Out est le levier. Chaque certificat a un levier bien défini. Celui-ci indique le facteur selon lequel le certificat gagne ou perd de la valeur en fonction de la variation du cours de la bourse.

Video: Aktuelle Aktien-Analyse in unserem YouTube-Kanal

TOUT CE QUE TU DOIS SAVOIR SUR LES CERTIFICATS KNOCK-OUT !

Les certificats knock-out offrent de grandes opportunités, mais aussi de grands risques. Pourtant, le risque que le certificat knock-out devienne sans valeur n’est même pas le pire ! En effet, la plupart des certificats Knock-Out ont des frais si élevés que même si le cours évolue dans la bonne direction, cela n’en vaut pas la peine

Les points suivants doivent être pris en compte lors de l’achat de certificats Knock-Out !

1. Spread (écart) : Attention à ces frais supplémentaires cachés

Le spread est la différence en pourcentage entre le prix d’achat (prix de vente) et le prix de vente (prix d’achat). Idéalement, le spread est de 0%, le cours actuel est alors aussi élevé que le prix que nous devons payer pour le certificat. Mais ce n’est malheureusement jamais le cas.

Plus le spread est bas, mieux c’est

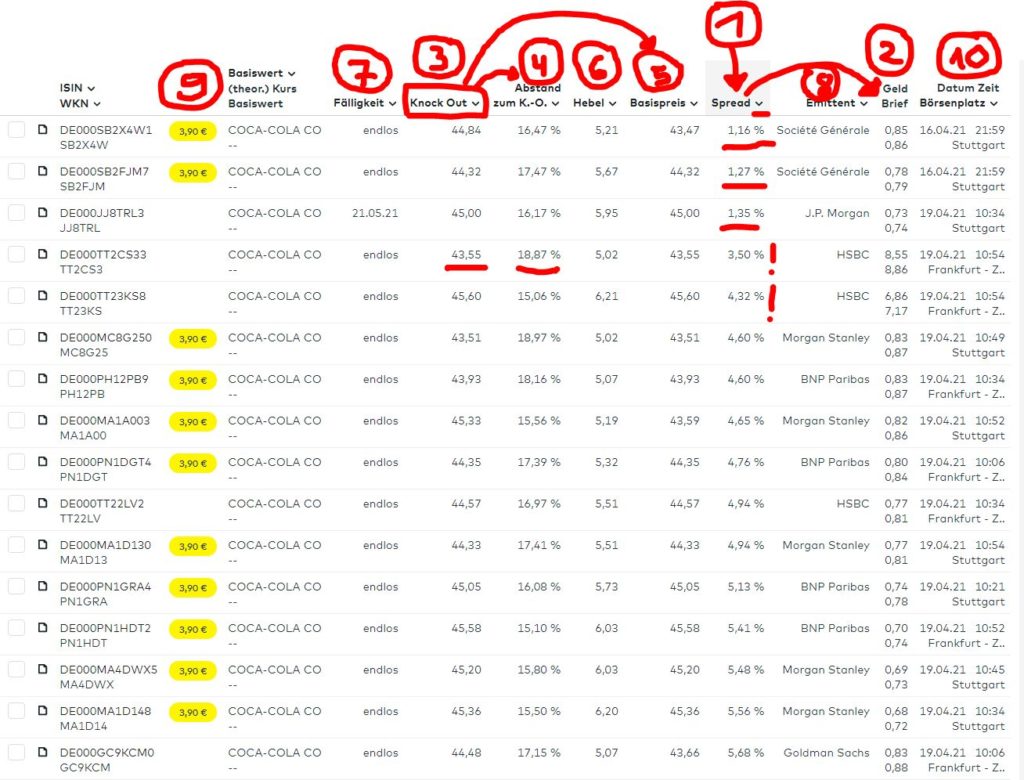

Pour les certificats knock-out sur l’action Coca-Cola, le spread le plus bas est de 1,16%. Nous payons donc 1,16% de plus que la valeur actuelle du certificat.

Pour 1000 euros, cela correspond à 11,60 euros que nous perdons au moins en achetant le certificat. Dans cet exemple, il s’agit toutefois du meilleur cas de figure ! La plupart des certificats ont un spread beaucoup plus élevé, de 2% ou même beaucoup plus

2. Argent / lettre : Cours actuel vs prix d’achat

Le prix de l’argent est le cours actuel de la bourse

Le prix de vente est le prix auquel nous pouvons acheter le certificat. Les places de marché ajoutent ici une majoration (marge) que l’on peut lire sous forme de pourcentage dans le spread [1].

Cette différence entre le cours acheteur et le cours vendeur a un effet négatif sur notre performance (gain / perte)

3. Knock-Out : à partir de ce cours, le certificat n’a plus de valeur

Le cours Knock-Out indique à quel cours boursier du sous-jacent notre certificat deviendrait sans valeur. Le Knock-Out est la couverture des banques pour l’offre de l’effet de levier en cas de gain

Plus le cours knock-out est bas, mieux c’est.

Exemple : un certificat knock-out court sur la baisse du cours de l’action Coca-Cola avec un knock-out à 50 euros perd sa valeur si le cours de l’action Coca-Cola dépasse 50 euros.

4. Distance du K.O.

La distance au K.O. est la différence en pourcentage entre le cours actuel de l’action et le Knock-Out fixé, à partir duquel le certificat deviendrait sans valeur.

Plus la distance au K.O. est élevée, mieux c’est.

Pour que nous ne risquions pas la perte totale en cas de faibles fluctuations de cours, la distance au K.O. doit être la plus grande possible. La distance du knock-out dépend de l’importance du levier

Plus le levier est élevé, plus la distance par rapport au Knock-Out est petite.

5. Prix d’exercice

Le prix de base correspond généralement au prix knock-out auquel le certificat devient sans valeur.

6. Levier

Le levier est le facteur par lequel est multiplié le pourcentage de gain ou de perte de cours

Plus le levier est élevé, plus le gain et la perte sont importants.

En tant que débutant, il faut d’abord essayer avec des leviers faibles de 2 à 4. Les leviers à partir de 5 représentent déjà des risques de perte importants si le sous-jacent n’évolue pas dans la direction souhaitée.

La stratégie du Knock-Out-Challenge de Radek vise un gain/une perte de 10% avec un levier de 10, ce qui est relativement facile à prévoir sur la base des nouvelles, des estimations des analystes et de l’évolution des cours. Un mouvement de prix de 10% avec un levier de 10 donne un bénéfice de 100% (rendement total).

7. Échéance

L’échéance du certificat knock-out indique la date de règlement au plus tard. La plupart des certificats ont une échéance “sans fin”, de sorte que tu peux décider à tout moment quand tu veux revendre le certificat

Pour les certificats avec une échéance fixe, le certificat expire à la date fixée. Si l’échéance d’un certificat est par exemple le 21 octobre 2021, il sera donc liquidé au plus tard à cette date. En cas de gain, tu recevras le bénéfice. En cas de perte, il ne reste qu’un reste de ton investissement

Mais tu peux aussi vendre un certificat avant l’échéance.

8. Coûts de détention par an

Les certificats coûtent une fraction des vraies actions et pourtant, grâce à l’effet de levier, on profite plusieurs fois des mouvements de prix. Pour réussir ce “tour de passe-passe”, les fournisseurs de certificats Knock-Out doivent couvrir leurs risques si un certificat rapporte beaucoup à l’acheteur. Ils le font avec des frais de détention calculés par année

Cependant, l’horizon d’investissement d’un certificat Knock-Out est idéalement d’un jour ou d’une semaine maximum. Si tu vends le certificat au bout de quelques jours, tu n’auras pas à payer la totalité des frais de détention pour l’année.

Les frais de détention sont facturés par jour. Ainsi, si les frais s’élèvent à 149 euros par an, tu devras payer 0,41 euro par jour. Si tu vends le certificat au bout de 10 jours par exemple, tu devras payer 4,10 euros de frais de détention.

Les certificats dont l’échéance est inférieure à un an sont donc beaucoup plus avantageux.

C’est pourquoi il est important de toujours comparer les coûts des certificats

9. Place boursière

Les certificats Knock-Out peuvent être négociés sur différentes places boursières, comme par exemple à Francfort ou à Stuttgart, ainsi que sur des plateformes de négociation en ligne comme Gettex ou Tradegate. Il se peut que les différentes places de marché proposent des prix différents pour l’achat de certificats knock-out, il est donc possible de faire des économies en comparant.

De nombreux courtiers travaillent en exclusivité avec des places boursières spéciales. Ainsi, chez Smartbroker, il est possible de négocier gratuitement des certificats Knock-Out sur la plateforme en ligne gettex, alors que chez d’autres fournisseurs et places boursières, il faut s’acquitter des frais de place boursière entre 2 et 5 euros à chaque transaction.

10. Émetteur – l’émetteur du certificat

L’émetteur du certificat est appelé l’émetteur. Il existe différents fournisseurs qui travaillent avec différents courtiers. Parmi les émetteurs de certificats Knock-Out les plus connus, on trouve de grandes banques wei UBS, Société Générale, JP Morgan, HSBC, Morgan Stanley, BNP Paribas et Goldman Sachs. Ils ont tous des frais différents pour les certificats, il faut donc faire attention à quel fournisseur offre le meilleur rapport qualité-prix.

Chez Smartbroker, tu peux acheter et vendre gratuitement des certificats Knock-Out chez ses quatre partenaires Morgan Stanley, UBS, HSBC et Vontobel !

COMPARER LES COÛTS DES CERTIFICATS KNOCK-OUT

Le coût total d’un certificat knock-out dépend de différents facteurs :

- Émetteur: Institut émetteur (par ex. Goldman Sachs, UBS, Morgan Stanley)

- Niveau de l’effet de levier: multiplicateur du mouvement de prix en pourcentage

- Échéance: fin programmée de la durée ou certificat open end sans fin

- Frais d’ordre du courtier en ligne

- Prix total: frais en pourcentage par certificat

- Coûts du produit: selon le fournisseur et les caractéristiques du certificat

- Coûts de détention: indiqués par année – facturés par jour de détention en cas de vente.

Les certificats sans fin peuvent avoir des coûts de détention relativement élevés par an

Mais si l’on détient un certificat Knock-Out pendant plusieurs semaines, voire plusieurs mois, il devient très cher et le rendement est englouti.

Les frais pour les certificats Knock-Out se composent des éléments suivants, comme le montre l’exemple de ce certificat de Goldman Sachs que j’ai fait acheter par la banque OnVista sur la place de marché Tradegate.

- Commission d’ordre OnVista Bank : 5 euros

- Frais de la place de marché Tradegate : 2 euros

- Coût du produit Goldman Sachs : 38 euros

Donc 45 euros au total.

Lors de la vente, tu devras payer 5 euros supplémentaires pour la commission d’ordre et 2 euros pour les frais de place de marché. 3 euros de frais de produit sont crédités, il reste donc 4 euros de frais.

Nous en sommes donc à 49 euros de frais pour l’achat et la vente.

A cela s’ajoute le coût du produit pendant la période de détention , soit 149,12 euros par an, ce qui correspond à 0,41 euro par jour.

Si nous conservons le certificat pendant 10 jours, il faut donc ajouter 4 euros de frais de produit.

Au total, nous arrivons à un coût de 53 euros.

Pour un investissement de 200 euros, cela représente une perte de 26,5% qu’il est très difficile de rattraper

Chez la plupart des fournisseurs, les coûts d’un certificat knock-out sont calculés en pourcentage du montant de l’investissement. Donc, si au lieu d’investir 200 euros, j’investis le double avec 400 euros, les frais seraient également deux fois plus élevés.

Smartbroker : négocier gratuitement des certificats knock-out !

En comparaison : si j’achète des certificats avec Smartbroker, j’économise déjà 5 euros de commission d’ordre à chaque fois, soit 10 euros

Les frais de place de marché de 2 euros par transaction sont également supprimés chez Smartbroker via son partenaire Gettex. 4 euros de plus économisés !

Les coûts des produits, qui constituent la majeure partie des coûts des certificats, sont prélevés par les émetteurs. Dans ce cas, il s’agissait de Goldman Sachs

Contrairement à Onvista, le smartbroker ne facture AUCUN coût de produit pour les certificats des quatre grands partenaires Morgan Stanley, UBS, HSBC et Vontobel ! Il se peut que ces fournisseurs ne proposent pas nécessairement exactement le meilleur certificat que l’on souhaite avoir en raison du spread, de la distance par rapport au sous-jacent et de l’effet de levier, mais il y a de bonnes chances qu’en choisissant Smartbroker, tu trouves un certificat équivalent

ACHETER UN CERTIFICAT KNOCK-OUT

L’inconvénient des certificats knock-out est le manque de transparence des coûts.

L’inconvénient chez la plupart des courtiers est que tu ne peux connaître les coûts et les frais exacts des certificats knock-out qu’après avoir fourni toutes les informations nécessaires à l’achat, comme le nombre de pièces et la sélection de la bourse

Chez Comdirect, cette information sur les coûts est cachée par un lien discret

Chez Trade Republic, c’est un peu mieux résolu. Ici, le lien est au moins mis en évidence en bleu.

Sur l’application OnVista, il est placé de telle manière que l’on pourrait cliquer directement sur “négociation payante” avec les gros pouces, car le bouton est placé juste au-dessus.

Trouver des certificats knock-out avec l’application OnVista

Dans cette vidéo, je te montre en 60 secondes comment trouver facilement des certificats knock-out avec l’application OnVista

Certificats Knock-Out Trade Republic

Pour acheter tes certificats knock-out, tu peux utiliser Trade Repubulic comme application sur ton smartphone.

Les frais chez Trade Republic pour l’achat d’un certificat Knock-Out ne s’élèvent qu’à 1 euro !

L’ouverture d’un dépôt chez Trade Republic est un jeu d’enfant et ne prend que quelques minutes.

Dans cet article, tu trouveras plus d’informations sur l’application Trade Republic :

Grand choix de produits à effet de levier chez OnVista

Si tu veux toi aussi trouver et acheter des certificats knock-out aussi facilement, tu peux ouvrir gratuitement un compte-titres chez OnVista Bank ici :

Mon expérience avec les certificats knock-out

Dans le Knock-Out-Challenge de Radek, je te montre ouvertement et honnêtement mes expériences et mes erreurs avec les certificats Knock-Out jusqu’à ce que je gagne plus de 1300 euros en deux mois grâce à eux !

VERS L’ARTICLE MON EXPÉRIENCE AVEC LES CERTIFICATS KNOCK-OUT

Trouver des certificats knock-out chez Comdirect

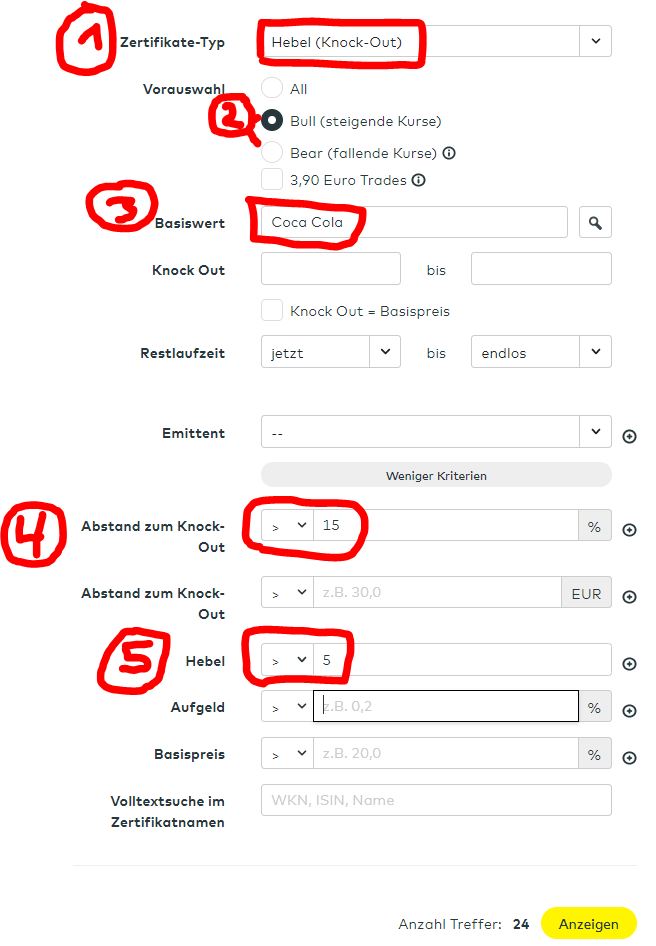

Nous utilisons le chercheur de certificats chez Comdirect.

- Nous choisissons comme type de certificat “levier (knock-out)”

- En cas de présélection, nous choisissons entre Bull (cours en hausse) et Bear (cours en baisse)

- Pour la valeur de base, nous indiquons l’action ou l’indice sur lequel nous voulons parier.

- Pour l’écart avec le knock-out, je choisis au moins 15% pour minimiser une perte totale

- Pour le levier, tu peux indiquer le niveau de risque que tu veux prendre. Je choisis ici au moins 5.

Selon ces critères, il y a 24 certificats knock-out à choisir. Ces critères sont liés entre eux. Voici ce qu’il faut prendre en compte pour obtenir le meilleur mélange possible de chances et de risques :

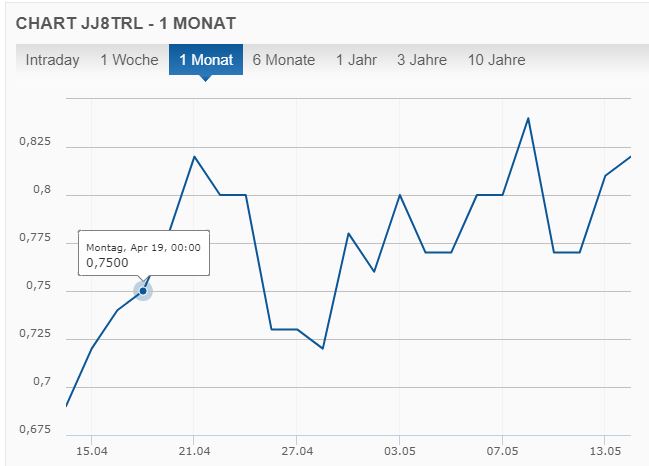

Exemple : JJ8TRL de JP Morgan avec une échéance au 21 mai 2021

Les critères les plus importants en matière de certificat JJ8TRL de JP Morganje suis particulièrement intéressé par l’écart avec le knock-out (à cause du risque) et le spread (à cause des coûts supplémentaires) :

- Cours actuel du sous-jacent (Coca-Cola) : 53,68 dollars US

- Échéance : 21/05/2021 (au 19/04/2021 – donc dans presque exactement un mois)

- Knock-out : 45 dollars américains

- Ecart par rapport au knock-out : 16,17%

- Levier : 5,95

- Spread : 1,35% (bon marché par rapport à la plupart des autres certificats)

- Prix d’achat (ce qu’il vaut en bourse) : 0,73 euro

- Prix de la lettre (ce que je paie) : 0,74 euro

L’échéance est ici dans un mois, ce qui signifie une chance de gain limitée par rapport aux certificats sans fin. Cependant, on ne garde pas ces certificats trop longtemps, car on veut profiter des mouvements de prix à court terme.

Voici les frais que je devrais payer si nous achetons le certificat knock-out :

- Commission d’ordre chez Comdirect 9,90 €

- Frais dépendant de la place boursière (Stuttgart) 2,50 €

- Coût du produit [chez JP Morgan] 25.25 €

Soit un total de 37,65 euros de frais pour l’achat, dont Comdirect ne facture toutefois que 12,40 euros.

La vente est également facturée 12,40 euros, comme pour presque tous les produits Comdirect.

Ce certificat a donc un coût relativement faible et un bon rapport chances/risques. Le seul point négatif est la fin proche du 21 mai 2021, ce qui, si l’action Coca-Cola se porte bien tout au long de l’année 2021, conduirait à une vente prématurée et on perdrait ainsi du potentiel.

UPDATE: Si nous avions acheté le certificat knock-out à 0,74 euro le 19 avril 2021, nous aurions réalisé un bénéfice d’environ 10% le 14 mai 2021 au niveau de 0,84 euro, alors que l’action Coca-Cola n’a que très peu évolué positivement. Bien sûr, les choses auraient pu se passer différemment, car les certificats knock-out multiplient aussi les pertes et deviennent complètement sans valeur lorsque le seuil knock-out est dépassé ou franchi à la baisse.

Radek Vegas ist ein erfahrener Autor, der ein Studium in Germanistik absolviert und als Videoproduzent gearbeitet hat. Seit einem Jahrzehnt widmet er sich intensiv dem Online-Marketing und hat zu zahlreichen seiner Hobbys Webseiten und YouTube-Kanäle erstellt. Im Jahr 2020 begann er, sich im Bereich Finanzen weiterzubilden, und gründete die Webseite Trendbetter.de sowie den dazugehörigen YouTube-Kanal. Sein Ziel ist es, seine Erkenntnisse gebündelt an einem Ort zu sammeln, um anderen dabei zu helfen, von seinem Wissen zu profitieren.

Mehr über Radek erfahren…